Этапы разработки финансовой стратегии. Сущность финансовой стратегии предприятия и методы ее разработки Стратегия финансирования деятельности фирмы

Финансовая стратегия представляет собой один из важнейших видов функциональной стратегии предприятия, обеспечивающей все основные направления развития его финансовой деятельности и финансовых отношений путем формирования долгосрочных финансовых целей, выбора наиболее эффективных путей их достижения, адекватной корректировки направлений формирования и использования финансовых ресурсов при изменении условий внешней среды.

Роль финансовой стратегии заключается вследующем:

1) разработанная финансовая стратегия обеспечивает механизм реализации долгосрочных общих и финансовых целей предстоящего экономического и социального развития предприятия в целом и отдельных его структурных единиц;

2) она позволяет реально оценить финансовые возможности предприятия, обеспечить максимальное использование его внутреннего финансового потенциала и возможность активного маневрирования финансовыми ресурсами;

3) она обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, возникающих в процессе динамических изменений факторов внешней среды;

4) разработка финансовой стратегии учитывает заранее возможные варианты развития неконтролируемых предприятием факторов внешней среды и позволяет свести к минимуму их негативные последствия для деятельности предприятия;

5) она отражает сравнительные преимущества предприятия в финансовой деятельности в сопоставлении с его конкурентами;

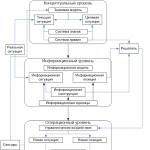

6) наличие финансовой стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления финансовой деятельностью предприятия;

7) она обеспечивает реализацию соответствующего менталитета финансового поведения в наиболее важных стратегических финансовых решениях предприятия;

8) в системе финансовой стратегии формируется значение основных критериальных оценок выбора важнейших финансовых управленческих решений;

9) разработанная финансовая стратегия является одной из базисных предпосылок стратегических изменений общей организационной структуры управления и организационной культуры предприятия.

В основе разработки финансовой стратегии предприятия лежат следующие принципы системы стратегического управления:

1) рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации . Этот принцип стратегического управления состоит в том, что при разработке финансовой стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней среды;

2) учет базовых стратегий операционной деятельности предприятия . Являясь частью общей стратегии экономического развития предприятия, обеспечивающей в первую очередь развитие операционной деятельности, финансовая стратегия носит по отношению к общей стратегии подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия. Финансовая стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития предприятия в соответствии с избранной им корпоративной стратегией. Все многообразие стратегий операционной деятельности, реализацию которых призвана обеспечивать финансовая деятельность предприятия, может быть сведено к следующим базовым видам :

- ограниченного (или концентрированного ) роста. Этот тип операционной стратегии используется предприятиями со стабильным ассортиментом продукции и производственными технологиями, слабо подверженными влиянию технологического прогресса. Выбор такой стратегии возможен в условиях относительно слабых колебаний конъюнктуры товарного рынка и стабильной конкурентной позиции предприятия. Основными типами этой базовой стратегии являются: стратегия усиления конкурентной позиции; стратегия расширения рынка; стратегия совершенствования продукта;

- ускоренного (интегрированного или дифференцированного ) роста . Такой тип операционной стратегии избирают, как правило, предприятия, находящиеся в ранних стадиях своего жизненного цикла, а также в динамично развивающихся отраслях под воздействием технологического прогресса. Основными типами этой базовой стратегии являются: стратегия вертикальной интеграции; стратегия обратной интеграции; стратегия горизонтальной диверсификации; стратегия конгломератной диверсификации. Финансовая стратегия в этом случае носит наиболее сложный характер за счет необходимости обеспечения высоких темпов развития финансовой деятельности, ее диверсификации по различным формам, регионам и т.п.;

- сокращения (или сжатия ). Эта операционная стратегия наиболее часто избирается предприятиями, находящимися на последних стадиях своего жизненного цикла, а также в стадии финансового кризиса. Она основана на принципе «отсечение лишнего», предусматривающем сокращение объема и ассортимента выпускаемой продукции, уход с отдельных сегментов рынка и т.п. Основными типами этой базовой стратегии являются: стратегия сокращения структур; стратегия сокращения расходов; стратегия «сбора урожая»; стратегия ликвидации. Финансовая стратегия предприятия в этих условиях призвана обеспечить эффективное дезинвестирование и высокую маневренность использования высвобождаемого капитала в целях обеспечения дальнейшей финансовой стабилизации;

- сочетания (или комбинирования ). Такая операционная стратегия предприятия интегрирует в себе рассмотренные различные типы частных стратегий отдельных стратегических зон хозяйствования или стратегических хозяйственных единиц. Такая стратегия характерна для наиболее крупных предприятий (организаций) с широкой отраслевой и региональной диверсификацией операционной деятельности. Соответственно финансовая стратегия таких предприятий (организаций) дифференцируется в разрезе отдельных объектов стратегического управления, будучи подчинена различным стратегическим целям их развития;

3) преимущественная ориентация на предпринимательский стиль стратегического управления финансовой деятельностью . Финансовое управление предприятием в стратегической перспективе характеризуется приростным или предпринимательским стилем. Основу приростного стиля стратегического финансового управления составляет постановка стратегических целей от достигнутого уровня финансовой деятельности с минимизацией альтернативности принимаемых стратегических финансовых решений. Основу предпринимательского стиля стратегического финансового управления составляет активный поиск эффективных управленческих решений по всем направлениям и формам финансовой деятельности. Этот стиль финансового управления связан с постоянной трансформацией направлений, форм и методов осуществления финансовой деятельности на всем пути к достижению поставленных стратегических целей с учетом изменяющихся факторов внешней среды.

4) выделение доминантных сфер стратегического финансового развития . Этот принцип позволяет обеспечить идентификацию приоритетных направлений финансовой деятельности предприятия, обеспечивающих успешную реализацию ее глав

ной целевой функции – возрастания рыночной стоимости предприятия в долгосрочной перспективе. Различают следующие стратегии финансового развития :

- формирования финансовых ресурсов предприятия . Цели, задачи и основные стратегические решения этой доминанты финансовой стратегии должны быть направлены на финансовое обеспечение реализации корпоративной стратегии предприятия и соответственно подчинены ей;

- распределения финансовых ресурсов предприятия . Параметры стратегического набора этой доминанты финансовой стратегии должны быть, с одной стороны направлены на финансовое обеспечение реализации отдельных функциональных стратегий и стратегий хозяйственных единиц, а с другой – составлять основу формирования направлений инвестиционной деятельности предприятия в стратегической перспективе;

- обеспечения финансовой безопасности предприятия . Цели, задачи и важнейшие стратегические решения этой доминанты финансовой стратегии должны быть направлены на формирование и поддержку основных параметров финансового равновесия предприятия в процессе его стратегического развития;

- повышения качества управления финансовой деятельностью предприятия . Параметры стратегического набора этой доминанты финансовой стратегии разрабатываются финансовыми службами предприятия и включаются в виде самостоятельного блока в корпоративную и отдельные функциональные стратегии предприятия;

5) обеспечение гибкости финансовой стратегии . Будущему развитию финансовой деятельности предприятия всегда свойственна значительная неопределенность. Поэтому практически невозможно сохранить в неизменном виде разработанную финансовую стратегию предприятия на всех стадиях процесса ее реализации. Основой альтернативных стратегических действий финансовых менеджеров в таких условиях выступает высокий уровень гибкости разработанной финансовой стратегии;

6) обеспечение альтернативности стратегического финансового выбора

.

В основе стратегических финансовых решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления финансовой деятельности, выбор наилучших из них, построение на этой основе общей финансовой стратегии и формирование механизмов эффективной ее реализации. Альтернативность является важнейшей отличительной чертой всей системы стратегического управления предприятием и связана со всеми основными элементами стратегического финансового набора – финансовыми целями, финансовой политикой по отдельным аспектам финансовой деятельности, источниками формирования финансовых ресурсов, стилем и менталитетом финансового управления и т.п.;

7) обеспечение постоянного использования результатов технологического прогресса в финансовой деятельности . Формируя финансовую стратегию, следует иметь в виду, что финансовая деятельность является главным механизмом, который обеспечивает внедрение технологических нововведений, способствующих росту конкурентной позиции предприятия на рынке. Поэтому реализация общих целей стратегического развития предприятия в значительной степени зависит от того, насколько его финансовая стратегия отражает достигнутые результаты технологического прогресса и адаптирована к быстрому использованию новых его результатов;

учет уровня финансового риска в процессе принятия стратегических финансовых решений . Практически все основные финансовые решения, принимаемые в процессе формирования финансовой стратегии, в той или иной степени изменяют уровень финансового риска. В первую очередь, это связано с выбором направлений и форм финансовой деятельности, формированием финансовых ресурсов, внедрением новых организационных структур управления финансовой деятельностью. Особенно сильно

1) уровень финансового риска возрастает в периоды колебаний ставки процента и роста инфляции;

8) ориентация на профессиональный аппарат финансовых менеджеров в процессе реализации финансовой стратегии . Какие бы специалисты не привлекались к разработке отдельных параметров финансовой стратегии предприятия, ее реализацию должны обеспечивать подготовленные специалисты – финансовые менеджеры. Эти менеджеры должны быть ознакомлены с основными принципами стратегического управления, механизмом управления отдельными аспектами финансовой деятельности, должны владеть методами стратегического финансового контроллинга;

9) обеспечение разработанной финансовой стратегии предприятия соответствующими организационной структурой управления финансовой деятельностью и организационной культурой . Важнейшим условием эффективной реализации финансовой стратегии являются соответствующие ей изменения организационной структуры управления и организационной культуры. Предусматриваемые стратегические изменения в этой области должны быть составной частью параметров финансовой стратегии, обеспечивающих ее реализуемость.

Этапы формирования финансовой стратегии

Финансовая стратегия формируется поэтапно:

1) Определяется общий период формирования финансовой стратегии . Этот период зависит от ряда условий. Главным условием его определения является продолжительность периода, принятого для формирования корпоративной стратегии развития предприятия. Так как финансовая стратегия носит по отношению к корпоративной подчиненный характер, она не может выходить за пределы этого периода (более короткий период формирования финансовой стратегии допустим).

Также важным условием определения периода формирования финансовой стратегии предприятия является предсказуемость развития экономики в целом и конъюнктуры тех сегментов финансового рынка, с которыми связана предстоящая финансовая деятельность предприятия. В условиях нынешнего нестабильного (а по отдельным аспектам непредсказуемого) развития экономики страны этот период не может быть слишком продолжительным и в среднем должен быть 3 – 5 лет.

Условиями определения периода формирования финансовой стратегии являются также отраслевая принадлежность предприятия, его размер, стадия жизненного цикла и другие.

2) Исследуются факторы внешней финансовой среды .Такое исследование предопределяет изучение экономико-правовых условий финансовой деятельности предприятия и возможного их изменения в предстоящем периоде. Кроме того, на этом этапе разработки финансовой стратегии анализируется конъюнктура финансового рынка и факторы, ее определяющие, а также разрабатывается прогноз конъюнктуры в разрезе отдельных сегментов этого рынка, связанных с предстоящей финансовой деятельностью предприятия.

3) Оцениваются сильные и слабые стороны предприятия, определяющие особенности его финансовой деятельности . В процессе такой оценки необходимо определить, обладает ли предприятие достаточным потенциалом, чтобы воспользоваться открывающимися инвестиционными возможностями, а также выявить, какие внутренние его характеристики ослабляют результативность финансовой деятельности. Для диагностики внутренних проблем осуществления этой деятельности используется метод управленческого обследования предприятия, основанный на изучении различных функциональных зон предприятия, обеспечивающих развитие финансовой деятельности. Для разработки финансовой стратегии в управленческое обследование рекомендуется включать следующие функциональные зоны:

Маркетинговые возможности расширения объемов и диверсификации операционной (а соответственно и финансовой) деятельности;

Финансовые возможности формирования инвестиционных ресурсов;

Численность, профессиональный и квалификационный состав персонала, обеспечивающего разработку и реализацию его финансовой стратегии;

Имеющуюся на предприятии информационную базу, обеспечивающую подготовку альтернативных стратегических финансовых решений;

Состояние организационной структуры управления и организационной культуры предприятия.

4) Производится комплексная оценка стратегической финансовой позиции предприятия . В процессе такой оценки должно быть получено четкое представление об основных параметрах, характеризующих возможности и ограничения развития финансовой деятельности предприятия. Необходимо определить:

Каков уровень стратегического мышления собственников, управляющих и финансовых менеджеров предприятия;

Каков уровень знаний финансовых менеджеров (их информационной осведомленности) о состоянии и предстоящей динамике важнейших элементов внешней среды;

Какова эффективность действующих на предприятии систем финансового анализа, планирования и контроля;

В какой мере они ориентированы на решение стратегических задач и т.п.

5) Формируются стратегические цели финансовой деятельности предприятия . Главной целью этой деятельности является повышение уровня благосостояния собственников предприятия и максимизация его рыночной стоимости. Вместе с тем эта главная цель требует определенной конкретизации с учетом задач и особенностей предстоящего финансового развития предприятия. Система стратегических целей должна обеспечивать:

Выбор наиболее эффективных направлений финансовой деятельности;

Формирование достаточного объема финансовых ресурсов и оптимизации их состава;

Приемлемость уровня финансовых рисков в процессе осуществления предстоящей хозяйственной деятельности и т.п.

6) Разрабатываются целевые стратегические нормативы финансовой деятельности . Сформированная на предшествующем этапе система стратегических финансовых целей должна получить конкретизацию определенных целевых стратегических нормативов. Разработка таких целевых стратегических нормативов финансовой деятельности служит базой для принятия основных управленческих решений и обеспечения контроля выполнения финансовой стратегии.

7) Принимаются основные стратегические финансовые решения . На этом этапе, исходя из целей и целевых стратегических нормативов финансовой деятельности, определяются главные стратегии финансового развития предприятия в разрезе отдельных доминантных сфер, финансовая политика по отдельным аспектам его финансовой деятельности, формируется портфель альтернатив стратегических подходов к реализации намеченных целей и осуществляются их оценка и отбор. Это позволяет сформировать комплексную программу стратегического финансового развития предприятия.

8) Оценивается разработанная финансовая стратегия . Такая оценка проводится по системе специальных экономических и внеэкономических критериев, устанавливаемых предприятием. По результатам оценки в; разработанную финансовую

стратегию вносятся необходимые коррективы, после чего она принимается к реализации.

9) Обеспечивается реализация финансовой стратегии . В процессе реализации финансовой стратегии наряду с заранее намеченными стратегическими мероприятиями готовятся и реализуются новые управленческие решения, обусловленные непредвиденным изменением факторов внешней финансовой среды.

10) Организуется контроль реализации финансовой стратегии . Этот контроль осуществляется на основе стратегического финансового контроллинга, отражающего ход реализации основных стратегических целевых нормативов финансовой деятельности предприятия.

Кафедра: «Финансы и кредит»

РЕФЕРАТ

по дисциплине: «Краткосрочная финансовая политика»

на тему: «Формирование финансовой стратегии предприятия»

Тольятти 2010

Введение

Финансовая стратегия предприятия представляет собой систему долгосрочных целей финансовой деятельности предприятия, определяемых его финансовой идеологией, и наиболее эффективных путей их достижения.

Актуальность темы исследования обусловлена тем, что эффективность деятельности экономических субъектов в значительной степени определяется их финансовой стратегией. Организации, уделяющие пристальное внимание вопросам финансовой стратегии, оказываются более конкурентоспособными и устойчивыми. Вопросы формирования финансовой стратегии актуальны как для крупных, так и для малых организаций, как для государственных предприятий, общественных организаций, так и для коммерческих структур.

Разработка финансовой стратегии – это круг финансового планирования. Как составная порция общей стратегии экономического развития, она должна согласовываться с целями и направлениями последней.

Проблема выбора финансовой стратегии деятельности предприятия является актуальной в связи с необходимостью принятия решений в рыночных условиях. Здесь основное внимание отводится оценке текущего состояния субъекта хозяйственной деятельности. Приоритетными в данном направлении исследований являются обоснованный прогноз направлений развития предприятия, выработка конкретных рекомендаций для недопущения возможных ошибок и просчетов и констатирование фактического состояния дел. Прежде всего, нужно определить финансовую стратегию деятельности, как рекомендацию относительного изменения финансово-хозяйственного состояния в долгосрочной перспективе на базе количественных характеристик фактического финансово-хозяйственного состояния в текущем и последующих периодах.

Финансовая стратегия – это генеральный план действий по обеспечению предприятия денежными средствами. Она охватывает вопросы теории и практики формирования финансов, их планирования и обеспечения, решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных условиях хозяйствования. Теория финансовой стратегии исследует объективные закономерности рыночных условий хозяйствования, разрабатывает способы и формы выживания в новых условиях подготовки и ведения стратегических финансовых операций.

Актуальность разработки финансовой стратегии предприятия определяется рядом условий. Важнейшим из таких условий является интенсивность изменений факторов внешней финансовой среды. Высокая динамика основных макроэкономических показателей, связанных с финансовой деятельностью предприятий, темпы технологического прогресса, частые колебания конъюнктуры финансового рынка, непостоянство государственной экономической политики и форм регулирования финансовой деятельности не позволяют эффективно управлять финансами предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента.

В этих условиях отсутствие разработанной финансовой стратегии, адаптированной к возможным изменениям факторов внешней среды, может привести к тому, что финансовые решения отдельных структурных подразделений предприятия будут носить разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности финансовой деятельности в целом.

1 Место финансовой стратегии в общей стратегии предприятия

Выработка стратегии развития предприятия обеспечивает эффективное распределение и использование всех ресурсов: материальных, финансовых, трудовых, земли и технологий и на этой основе – устойчивое положение предприятия на рынке в конкурентной среде.

Являясь частью общей стратегии экономического развития предприятия, финансовая стратегия носит по отношению к ней подчиненный характер и должна быть согласована с ее целями и направлениями. Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование общей стратегии экономического развития предприятия.

Это связано с тем, что основная цель общей стратегии – обеспечение высоких темпов экономического развития и повышение конкурентной позиции предприятия связана с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства). Если тенденции развития товарного и финансового рынков не совпадают, может возникнуть ситуация, когда цели общей стратегии развития предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае финансовая стратегия вносит определенные коррективы в общую стратегию развития предприятия. (Табл. 1)

Таблица 1

Финансовые и стратегические цели организации

| Финансовые цели | Стратегические цели |

| Рост доходов | Увеличение рыночной доли |

| Рост дивидендов | Повышение качества товаров |

| Увеличение доходов на инвестированный капитал | Более низкие издержки по сравнению с конкурентами |

| Расширение ассортимента продуктов и повышение их привлекательности |

|

| Рост потоков наличности | Укрепление репутации перед потребителями |

| Повышение курсов акций | Повышение уровня (качества) обслуживания |

| Улучшение и оптимизация структуры источников доходов | Расширение применения инноваций |

| | Укрепление конкурентных позиций на международном уровне |

Финансовая стратегия охватывает как вопросы теории, так и вопросы практики, формирования финансов, их планирования и обеспечения. Финансовая стратегия предприятия решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных условиях хозяйствования.

Различают генеральную финансовую стратегию, оперативную финансовую стратегию и стратегию выполнения отдельных стратегических задач, другими словами – достижение частных стратегических целей.

Репетиторство

Нужна помощь по изучению какой-либы темы?

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике.

Отправь заявку

с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

Предполагает формирование и использование финансовых ресурсов для реализации базовой стратегии предприятия и соответствующих курсов действий. Она позволяет экономическим службам предприятия создавать и изменять финансовые ресурсы и определять их оптимальное использование для достижения целей функционирования и развития предприятия.

Важность данной функциональной стратегии заключается в том, что именно в финансах отражаются через систему экономических показателей все виды деятельности, происходит балансировка функциональных задач и их подчиненность достижению основных целей предприятия. С другой стороны, финансы - это источник, исходный момент для выработки остальных функциональных стратегий, так как финансовые ресурсы часто выступают одним из важнейших ограничений объема и направлений деятельности предприятия.

Процесс финансового управления на предприятии как достаточно динамичный процесс очень чувствителен к изменениям внешней экономической и социополитической среды (циклам деловой активности экономики, темпам инфляции, государственной экономической политике, политической обстановке и т. п.). Процесс обоснования и принятия решений в сфере финансов, включая структуру и направления предпринимательской деятельности, задолженностью, дивидендами и активами - это процесс стратегического управления, поскольку касается прежде всего долгосрочных перспектив развития предприятия, а не оперативных действий. Именно в связи с этим руководители экономических служб предприятий должны быть в союзе с высшим руководством предприятий и участвовать непосредственно в выработке общей (базовой) стратегии предприятия.

В условиях рыночной экономики выработке финансовой стратегии предшествует детальный экономический функционирования предприятия, включающий:

Анализ хозяйственной деятельности предприятия;

Определение финансовых возможностей предприятия.

Анализ хозяйственной деятельности предприятия позволяет оценить эффективность его деятельности, вскрыть «узкие» места и резервы производства, определить факторы снижения себестоимости продукции, повышения прибыльности, пути роста производительности труда, характер загрузки и эффективность использования основных производственных фондов.

С точки зрения обоснования и разработки финансовой стратегии предприятия анализ хозяйственной деятельности целесообразно проводить по следующим основным направлениям:

Оценка возможности предприятия оплатить наступившие краткосрочные обязательства;

Оценка уровня (предела), до которой предприятие может финансироваться за счет заемных средств;

Измерение эффективности использования предприятием всего комплекса собственных ресурсов;

Оценка эффективности управления предприятием, включая прибыльность его деятельности.

Определение финансовых возможностей предприятия обусловлено оценкой его настоящего и будущего потенциала в фондообразовании, размерах и источниках реализации базовой стратегии развития предприятия. Поэтому финансовые возможности не только определяют готовность предприятия к стратегическим действиям, но и во многом определяют характер этих действий. Так, например, при стратегии роста такие финансовые возможности, как объем финансовых ресурсов в рублях и конвертируемой валюте, износ оборудования и ряд других, определяют выбор альтернативы стратегии роста: развитие нового производства, диверсификация, межфирменное сотрудничество или внешнеэкономическая деятельность.

Основные компоненты финансовой стратегии предприятия.

1. Структура предпринимательства. В соответствии со стратегическими целями, которые выражаются в конкретных числовых показателях, и выработанной базовой стратегией развития предприятия его экономические службы разрабатывают основные принципы финансовой стратегии:

Основные направления распределения прибыли;

Обеспечение ликвидности предприятия.

Увеличение активов предприятия, в том числе финансовых ресурсов и рационализацию их структуры;

Особое внимание уделяется определению источников финансирования, в том числе заемным возможностям (например, может быть обоснована специальная политика получения займов).

2. Структура накопления и потребления. Данный компонент финансовой стратегии заключается в оптимизации соотношения между фондами потребления и накопления, обеспечивающего реализацию базовой стратегии.

3. Стратегия задолженности. Она определяет основные элементы кредитного плана: источник получения кредита, сумму кредита и график его возвращения.

Важность данного компонента финансовой стратегии предприятия обусловливается тем, что кредитоспособность предприятия один из основных свойств стабильного существования на рынке. Именно по этой причине способы и методы получения кредитов и их погашения выделяются в специальную стратегию задолженности.

4. Стратегия финансирования функциональных стратегий и крупных программ. Данный компонент финансовой стратегии предполагает такое управление финансированием функциональных стратегий и крупных программ, которое не укладывается в годовой период. Чаще всего данная стратегия включает в себя решения по капитальным вложениям:

На социальные программы;

На улучшение и восстановление существующих активов (основных производственных фондов);

На новое строительство, приобретение и поглощение, НИОКР и т. д.

В результате реализации всех компонентов финансовой стратегии предприятия разрабатывается долгосрочный финансовый план, который рассматривается в качестве синтезирующего документа, балансирующего все функциональные стратегии, крупные программы и обеспечивающего достижение выработанных ранее стратегических целей развития предприятия.

В процессе разработки финансовой стратегии предприятия необходимо руководствоваться тремя основными принципами:

Простота;

Постоянство;

Защищенность.

Простота финансовой стратегии предприятия предполагает, что она должна быть элементарна по своему построению для восприятия всеми сотрудниками предприятия вне зависимости от того, в каком подразделении они работают. Это позволяет надеяться, что действия всех работников предприятия будут направлены на достижение общих целей его развития.

Постоянство финансовой стратегии предприятия обусловлено тем, что в случае коренных изменений в процессе реализации другие функциональные подразделения предприятия не смогут сразу перестроиться, что приведет к «дисбалансу» в функционировании предприятия.

Зашищенность финансовой стратегии предприятия предполагает, что она спроектирована с определенным «запасом прочности», учитывая возможные возмущения внешней среды. Наличие финансовых резервов, четкая скоординированность функциональных стратегий и означает защищенность финансовой стратегии с точки зрения реализации стратегических целей развития.

Успешная реализация финансовой стратегии в значительной степени определяется становлением и развитием системы финансового планирования, включающей кратко-, средне- и долгосрочное планирование.

Долгосрочное финансовое должно предусматривать планирование структуры капитала и его связанности. Оно тесным образом связано с инвестиционным планированием. Главная задача долгосрочного финансового планирования - обеспечить предприятию долгосрочное структурное равновесие. Это дает возможность при возникновении определенного дисбаланса принимать своевременные меры.

Целью структурного поддержания ликвидности является обеспечение предприятию возможности финансировать свою деятельность путем привлечения собственного, заемного капитала. Потенциальные кредиторы предприятия оценивают его на основе использования специальных финансовых показателей, таких как, например, коэффициент ликвидности.

В рамках долгосрочного финансового планирования следует заложить определенную сбалансированность планов. Финансовыая система балансов на перспективу основана на инвестиционных бизнес-проектах, расчитанных с учетом дисконтированных денежных потоков средств, авансированных за счет собственных и заемных капитализированных ресурсов. Планирование структуры баланса позволяет оценивать финансовые возможности предприятия и на ранних стадиях предсказывать потенциальную готовность кредиторов предоставлять заемный капитал.

Вместе с тем планирование структуры баланса не может отразить, находятся ли в состоянии равновесия долгосрочные поступления и выплаты в сфере оборота инвестиций и долгосрочного финансирования для того же планируемого периода. Для этих целей долгосрочное балансовое финансирование необходимо дополнить обобщенным (интегрированным) финансовым планированием, ориентированным на потоки платежей.

Долгосрочное финансовое планирование должно дополняться среднесрочным, предусматривающим уточнение планируемых выплат и поступлений, их объемов и сроков.

Примерная структура среднесрочного финансового плана приведена в табл. 6.1.

Среднесрочный финансовый план должен иметь скользящий характер, который ориентируется на основные потоки платежей на предприятии. Этот план должен служить основой для обеспечения текущей ликвидности и дополнять долгосрочный финансовый план.

Таблица 6.1 Структура среднесрочного финансового плана

| № п/п | Наименование раздела | |

| Оборот | В данном разделе находит отражение основной финансовый поток предприятия, который обеспечивает текущие поступления с оборота, соответствующие его текущей деятельности |

|

| Текущие внешние для предприятия платежи | Этот раздел отражает платежи предприятия, которые не связаны непосредственно с его основной деятельностью |

|

| Инвестиционная деятельность | В данном разделе плана отражаются поступления и выплаты от долгосрочной инвестиционной деятельности предприятия |

|

| Платежи, связанные с заемным финансированием | В данном разделе планируются все поступления и выплаты - погашение долгов и получение новых кредитов, которые должны произойти в течение планируемого периода |

|

| Платежи от неосновной деятельности | В данном разделе планируются поступления и выплаты от неосновной для предприятия деятельности, которые влияют на результаты его функционирования |

|

| Налоговые платежи | Данный раздел отражает планируемые выплаты налогов |

|

| Прочие платежи | В данном разделе планируются преимущественно дивидендные платежи для акционерных обществ, а также возможные поступления от увеличения собственного капитала |

Кроме того, среднесрочный финансовый план должен предоставлять возможность для своевременного распознавания либо недостатка, либо избытка финансовых средств на предприятии.

Наиболее детальное финансовое планирование осуществляется в рамках краткосрочного финансового плана. Этот план должен отражать финансовые резервы, которыми может располагать предприятие. В качестве таких резервов могут предусматриваться:

Ликвидные средства, которые превышают заранее предусмотренную величину;

Мобилизованное имущество предприятия (например, средства от продажи финансовых активов);

Расширение кредитных линий;

Краткосрочное расширение базы собственного капитала предприятия.

Большинство современных крупных предприятий уделяет внимание формированию финансовой стратегии. Подобные активности осуществляются на уровне высшего менеджмента компаний, однако могут в то же время быть в достаточной мере детализированными и предполагать вовлечение руководителей в локальные бизнес-процессы. В чем специфика выстраивания финансовых стратегий на предприятиях? Каковы критерии эффективности их разработки?

Определение финансовой стратегии

Что такое финансовая стратегия? Под этим термином принято понимать план, выработанный каким-либо субъектом хозяйственной деятельности - например, коммерческой фирмой, - который связан с определением эффективных способов получения выручки и снижения расходов компании.

Предназначение финансовой стратегии

Финансовая стратегия призвана содействовать разрешению вопросов, касающихся самоопределения организации как самостоятельного субъекта коммерческих активностей, получения необходимых средств для развития, оптимизации бизнес-модели. Работая в соответствующем направлении, менеджмент организации выявляет закономерности хозяйственного развития фирмы, вырабатывает методы приспособления организации к воздействию тех или иных рыночных, социальных либо политических факторов.

Финансовая стратегия чаще всего связана с оптимизацией основных средств фирмы, распределением прибыли, реализацией расчетов, налоговой, инвестиционной политикой, поиском эффективных механизмов ценообразования. Активности менеджмента в указанных направлениях могут осуществляться как на внутреннем пространстве предприятия, так и в работе на территориях вне корпорации - например, это могут быть переговоры с инвесторами, крупными клиентами, правительственными структурами.

Что позволяет достичь реализация финансовой стратегии?

Разработка финансовой стратегии предприятия и успешная ее реализация позволяют обрести значимые преимущества в области ведения бизнеса. В числе таковых:

- формирование эффективной системы управления денежными ресурсами компании;

- выявление ключевых факторов, влияющих на рентабельность бизнес-моделей с последующим сосредоточением активностей на работе с ними;

- формирование взвешенного, последовательного, рационального подхода к постановке задач и их решению;

- выявление критериев сбалансированности текущей бизнес-модели, а также потенциальных источников дальнейшего роста компании;

- выстраивание прозрачных и объективных инструментов контроля над экономической эффективностью предприятия;

- выявление внутренних и внеших факторов, предопределяющих рентабельность компании;

- выявление ключевых конкурентных преимуществ организации относительно игроков рынка и обеспечение динамичного их задействования.

Выстраивание финансовой стратегии - важнейшее направление деятельности на коммерческом предприятии. Данные активности позволяют осуществить комплексный анализ возможностей фирмы, потенциала ее роста и увеличения конкурентоспособности в том или ином сегменте бизнеса.

Элементы финансовой стратегии

Финансовая стратегия предприятия состоит из следующих ключевых элементов:

- планирования (которое может классифицироваться на различные категории - например, текущие и перспективные активности);

- концентрации денежных ресурсов и формирования необходимой инвестиционной базы;

- формирования резервов, которые могут понадобиться для поддержания устойчивости тех или иных участков бизнеса в случае негативного воздействия тех или иных факторов;

- взаимодействия с партнерами - как в аспекте текущих коммуникаций, связанных с расчетами и взаимным выполнением обязательств, так и в направлении поиска новых контрагентов или, например, инвесторов;

- разработки учетной политики фирмы;

- стандартизации деятельности фирмы на уровне тех или иных бизнес-процессов;

- реализации отчетных процедур;

- подбора новых кадров;

- повышения квалификации штатных сотрудников;

- анализа финансовой деятельности;

- контроля над выполнением пунктов вырабатываемой стратегии.

Работа менеджеров фирмы в рассматриваемых направлениях может быть связана как с поиском объективных закономерностей и факторов, влияющих на хозяйственное развитие фирмы, так и с обнаружением тех, что имеют субъективные характеристики. То есть те цифры, которые менеджмент получил, осуществляя планирование, могут быть не вполне актуальными - к примеру, в силу политического фактора.

Разработка финансовой стратегии может быть проведена на самом высоком уровне - но при наличии напряженности на международной арене, у предприятия могут возникнуть сложности с реализацией намеченных задач.

Стратегические направления развития фирмы

Полезно будет рассмотреть то, какие ключевые стратегические направления в развитии фирмы выделяют современные исследователи. В числе таковых:

- политика в области оптимизации налогообложения;

- исследование возможностей для формирования наиболее адекватных цен;

- инвестиционная политика.

Первое направление активностей будет связано прежде всего с изучением правовой базы на уровне федерального, регионального либо муниципального законодательства. Что касается политики ценообразования, то определение ее ключевых направлений, вероятнее всего, предопределит необходимость менеджерам делать акцент на изучении внешних рыночных факторов. Инвестиционная политика, в свою очередь, будет в большей степени базироваться на исследовании внутренних бизнес-процессов, выстраиваемых на предприятии.

Цели выстраивания финансовой стратегии

Рассмотрим теперь то, какими могут быть цели финансовой стратегии компании. Чаще всего они имеют коммерческий характер. То есть они будут связаны с желанием менеджеров предприятия извлекать как можно больше прибыли и снижать издержки - как мы уже сказали выше. Однако финансовая стратегия организации также может отражать предпочтения владельцев фирмы в области решения не только коммерческих, но и социальных либо политических задач.

В первом случае работа собственников и менеджеров предприятия, возможно, будет предполагать создание как можно большего количества рабочих мест с высокой зарплатой. Что касается решения политических задач, то приоритеты в финансовой стратегии фирмы могут быть в этом случае сконцентрированы в направлении либо формирования градообразующего предприятия, либо экономического развития региона. Вследствие этого собственники и руководители компании могут рассчитывать на определенные преференции на выборах, на реализацию «лобби» и иных активностей в области муниципальной, региональной политики, а в некоторых случаях - на уровне общенациональных процессов.

Разновидности финансовой стратегии

Изучим то, в каких разновидностях может быть представлена финансовая стратегия предприятия. Современные экономисты подразделяют рассматриваемые активности на:

- генеральные;

- оперативные;

- тактические.

Изучим их подробнее.

Генеральная стратегия

Что касается первой разновидности финансовой стратегии, то она предопределяет, на каких принципах будет основываться развитие предприятия. Таковые могут быть основаны на формировании приоритетов в выпуске того или иного товара, задействовании конкретной технологии, акцентированном продвижении фирмы на том или ином рынке сбыта.

Оперативная стратегия

Финансовая стратегия, классифицируемая как оперативная, будет связана с определением инструментов, посредством которых менеджмент должен вести предприятие к достижению тех целей, что определены на генеральном уровне. Например, если ключевым принципом развития фирмы выбрано освоение рынков, расположенных в Юго-Восточной Азии, то оперативные задачи могут быть связаны с закупками оборудования, которое позволит сделать производство конкурентным в отношении поставщиков из соответствующего региона.

Оперативная финансовая стратегия фирмы, как правило, связана с осуществлением контроля над текущим расходованием финансовых средств, которыми располагает предприятие. Так, менеджмент может решать задачи, связанные с: учетом валовых доходов, расчетами с поставщиками, извлечением прибыли за счет эмиссии ценных бумаг, учетом валовых расходов, выплатой зарплаты сотрудникам, уплатой налогов в бюджет. Если модернизация производства, позволившая высти предприятию на требуемый уровень конкурентоспособности относительно азиатских конкурентов, достигнута, то задача менеджмента - выявить, насколько соответствующие нововведения оказываются совместимыми с текущей бизнес-моделью фирмы, ее обязательствами перед контрагентами и государством.

Тактический аспект стратегии

Тактическая часть финансовой стратегии предполагает локализацию задач на уровне конкретных бизнес-процессов. Подобные активности могут быть связаны с закупкой новых фондов для отдельно взятых производственных линий или, например, приобретением расходных материалов. Финансовый контроль над расчетами, сопровождающими решение соответствующих задач, может проводиться с высокой частотой либо в привязке к локальным операциям - например, связанным с перечислением денежных средств поставщику оборудования по текущему контракту.

Критерии эффективности финансовой стратегии предприятия

Исходя из каких критериев должно осуществляться формирование финансовой стратегии фирмы, а также ее последующая реализация?

Касательно первого этапа управленческих активностей можно выделить следующую совокупность условий, повышающих вероятность выстраивания эффективных подходов к развитию бизнеса:

- необходимая детализация производственных процессов (ключевым фактором конкурентоспособности может быть локальный участок бизнеса, который, казалось бы, не может быть определяющим с точки зрения рентабельности предприятия);

- адекватная оценка финансовых факторов (завышенные ожидания по выручке могут привести к неудаче в реализации инвестиционных планов, заниженные - к недостаточно динамичному росту фирмы, как следствие - снижению доли на рынке);

- должное внимание внешним факторам (как мы отметили выше, даже самая эффективная бизнес-модель может оказаться бесполезной, если ее реализации мешают политические события).

Касательно этапа реализации финансовой стратегии исследователи рекомендуют обратить внимание на следующие критерии его эффективности:

- обеспечение устойчивой институциональной и кадровой основы деятельности фирмы на различных этапах выполнения пунктов выработанных планов (задумка менеджеров может оказаться великолепной, но недостаточно высокая квалификация кадров либо несовершенные механизмы внутрикорпоративных коммуникаций могут помешать ее реализации);

- обеспечение эффективных механизмов контроля над решением поставленных задач;

- своевременная аналитика достигнутых результатов (которая может помочь выявить какие-либо недочеты текущей стратегии либо, наоборот, ее самые сильные места, которые можно будет впоследствии задействовать с целью повышения конкурентоспособности бизнеса).

Итак, мы рассмотрели то, каким образом может выстраиваться финансовая стратегия предприятия. Собственники и менеджеры фирмы в ходе ее реализации сталкиваются с необходимостью решения непростых задач, но подобные активности стоят того, поскольку предопределяют уровень конкурентоспособности бизнеса.

Вместе с тем финансовая стратегия управления коррелирует с другой категорией менеджмента - тактикой. Изучим данный аспект подробнее.

Финансовая тактика

Финансовая стратегия и финансовая тактика - явления, которые тесно связаны между собой. Есть точка зрения, по которой второй элемент является неотъемлемой частью первого, поэтому рассматривать их в разных контекстах не вполне корректно. Подобный сценарий мы рассмотрели выше - исследовав один из подходов к классификации стратегий, по которому предполагается выделение тактической ее разновидности.

Финансовая тактика: практические примеры

Есть и другой тезис, по которому финансовая стратегия и финансовая тактика руководства фирмы могут коррелировать на уровне методов, но предполагать решение разных задач. Например, менеджмент предприятия может принять решение о смене банка, обслуживающего РКО организации. С точки зрения финансовой стратегии каких-либо значимых задач в этом случае не решается. Однако менеджмент предпринимает, очевидно, тактический ход, связанный, возможно, с подписанием контракта с более устойчивым банком.

Еще один пример соответствующего типа решений: корректировка перечня полномочий финансового директора - как вариант - в пользу передачи части таковых генеральному. Опять же, с точки зрения стратегии решение незначительное. Но в аспекте тактики оно может быть исключительно важным в силу того, что генеральный директор, пройдя специализированные обучающие курсы, приобретет больший объем компетенций в части некоторых хозяйственных вопросов, а потому справится с их решением лучше, чем руководитель более узкого профиля.

Финансовая стратегия (financial strategy) - сформированная система долгосрочных целей финансовой деятельности предприятия и наиболее эффективных путей их достижения, определяемых финансовой идеологией.

Финансовая стратегия – один из главных инструментов управления работой предприятия. Финансовая стратегия предполагает, что предприятию необходимо разрабатывать стратегические, тактические и оперативные планы, так как система рыночных отношений неразрывно взаимосвязана с .

Финансовая стратегия является неотъемлемой частью стратегии развития предприятия, а значит, она согласовывается с ее целями и задачами. Разработка финансовой стратегии предприятия предопределена определенными условиями. Главным условием финансовой стратегии является скорость трансформации макрофакторов экономической среды. Так же существуют такие условия, которые не позволяют оптимально руководить финансами предприятия: основные макроэкономические показатели, темп технологического роста, постоянные изменения состояний финансового и товарного рынков, несовершенство и нестабильность экономической политики государства и методов регулирования финансовой деятельностью. Финансовая стратегия разрабатывается на основе всех факторов макросреды экономики для исключения снижения прибыльности деятельности предприятия.

Финансовая стратегия — это генеральный план действий но обеспечению предприятия . Она охватывает вопросы теории и практики формирования , их планирования и обеспечения, решает задачи, обеспечивающие предприятия в рыночных условиях хозяйствования. Теория финансовой стратегии исследует объективные закономерности рыночных условий хозяйствования, разрабатывает способы и формы выживания в новых условиях, подготовки и ведения стратегических финансовых операций.

Финансовая стратегия предприятия, охватывая все стороны деятельности предприятия, включает оптимизацию и , управление капиталом, политику в области . Перечисленные составляющие финансовой стратегии определяют объекты финансовой стратегии. Объектами разработки и осуществления финансовой стратегии предприятия являются доходы и поступления средств, расходы и отчисления средств, взаимоотношения с бюджетом и внебюджетными фондами, кредитные взаимоотношения.

Являясь частью общей стратегии экономического развития предприятия, финансовая стратегия носит по отношению к ней подчиненный характер и должна быть согласована с ее целями и направлениями. Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование общей стратегии экономического развития предприятия. Это связано с тем, что основная цель общей стратегии - обеспечение высоких темпов экономического роста и повышение конкурентной позиции связана с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства), в то время как финансовая стратегия связана с тенденциями развития отдельных . Если тенденции развития товарного и финансового рынков не совпадают, может возникнуть ситуация, когда цели общей стратегии развития предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае финансовая стратегия вносит определенные коррективы в общую стратегию развития предприятия.

Финансовая стратегия предприятия, главной задачей которой является достижение полной самоокупаемости и независимости предприятия, включает в себя следующее:

- текущее и перспективное , определяющее на перспективу все поступления денежных средств предприятия и основные направления их расходования;

- централизацию финансовых ресурсов, обеспечивающую маневренность финансовыми ресурсами, их концентрацию на основных направлениях производственно-хозяйственной деятельности;

- формирование , обеспечивающих устойчивую работу предприятия в условиях возможных колебаний рыночной конъюнктуры;

- безусловное выполнение перед партнерами;

- разработку , и предприятия;

- организацию и ведение предприятия и сегментов деятельности на основе действующих стандартов;

- составление по предприятию и сегментам деятельности в соответствии с действующими нормами и правилами с соблюдением требований стандартов;

- деятельности предприятия и его сегментов (приоритетных хозяйственных и географических сегментов, прочих сегментов в составе нераспределенных статей);

- деятельности предприятия и всех его сегментов.

Процесс формирования финансовой стратегии предприятия осуществляется по следующим основным этапам:

- Определение общего периода формирования финансовой стратегии . Этот период зависит от ряда условий. Главным условием его определения является продолжительность периода формирования общей стратегии развития предприятия (так как финансовая стратегия носит по отношению к ней подчиненный характер, она не может выходить за пределы этого периода). Важным условием определения периода формирования финансовой стратегии является предсказуемость развития в целом и в частности (в современных условиях этот период не выходит за рамки трех лет).

- Формирование стратегических целей финансовой деятельности . Главной целью этой деятельности является максимизация рыночной . Система стратегических целей должна обеспечивать формирование достаточного объема и его высокорентабельное использование, оптимизацию структуры и используемого капитала, приемлемость уровня в процессе хозяйственной деятельности и т.п. Формирование стратегических целей финансовой деятельности получает свое отражение в разработке системы целевых стратегических нормативов.

- Разработка финансовой политики по отдельным аспектам финансовой деятельности . Этот процесс базируется на общей финансовой идеологии предприятия и системе целевых стратегических нормативов (см. ).

- Конкретизация показателей финансовой стратегии по периодам ее реализации . В процессе этой конкретизации обеспечивается динамичность представления системы целевых стратегических нормативов, а также внешняя и внутренняя синхронизация показателей во времени. Внешняя синхронизация предусматривает согласование во времени реализации показателей финансовой стратегии с показателями общей стратегии развития предприятия, а также с прогнозируемыми изменениями конъюнктуры финансового рынка. Внутренняя синхронизация предусматривает согласование во времени всех целевых стратегических нормативов между собой.

- Оценка разработанной финансовой стратегии

. Она проводится по следующим параметрам:

- ее согласованности с общей стратегией развития предприятия;

- внутренней сбалансированности системы целевых стратегических нормативов;

- реализуемости стратегии с учетом прогнозируемой конъюнктуры финансового рынка;

- приемлемости уровня финансовых рисков, связанных с ее реализацией;

- результативности стратегии.

Разработка финансовой стратегии позволяет принимать эффективные управленческие решения, связанные с развитием предприятия.